| 年会費 | ポイント還元率 | ポイント名 | |

|---|---|---|---|

| 初年度 | 2年目~ | ||

| 110,000円(税込) | 110,000円(税込) | 1.25% | ラグジュアリーリワード |

| 発行スピード | 利用限度額 | ポイント有効期限 | ETC年会費 |

| 最短5営業日 | - | 無期限 | 無料 |

| ショッピング保険 | 海外旅行傷害保険 | ||

| 死亡・後遺障害 | 疾病治療 | 家族特約 | |

| 年間限度額300万円 | (自動付帯)最高1.2億円 | (自動付帯)最高200万円 | |

現在、公式では入会キャンペーンを実施していません。

ですがSBI新生銀行経由で申し込むと最大40,000円相当お得になります。

SBIハイパー預金を保有している方ならさらに+5,000ポイント!

| 2026年1月5日時点 | ||

|---|---|---|

| 公式経由 |

| なし |

| SBI新生銀行経由(28歳以下限定) |

| 550,000円相当 |

| SBI新生銀行経由 |

| 40,000円相当 |

| SBI新生銀行経由(SBIハイパー預金保有の方限定) |

| 45,000円相当 |

| 公式アンバサダー経由 |

| 30,000円相当 |

SBI新生銀行経由で申し込むと20歳以上28歳以下の方限定で、28歳まで毎年年会費が半額キャッシュバックされるキャンペーンも開催中です!

これはかなりお得ですが…28歳以下でラグジュアリーカードの審査に通るのは難しそうですね…。

過去のキャンペーン履歴

| 時期 | 内容 | 合計 |

|---|---|---|

| 2026年1月5日 |

|

45,000円相当 |

| 2025年12月1日 |

|

45,000円相当 |

| 2025年11月28日 |

|

45,000円相当 |

| 2025年11月4日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

| 2025年10月2日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

| 2025年9月2日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

| 2025年8月1日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

| 2025年7月1日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

| 2025年6月1日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

| 2025年5月1日 | SBI新生銀行経由の入会で… 新規入会&引き落とし口座をSBI新生銀行に設定し2年目の年会費を支払うと最大40,000円相当のポイントもらえる |

40,000円相当 |

このカードの入会特典もおすすめです

2026年2月2日からセゾンプラチナ・ビジネス・アメックス・カードで新しい入会キャンペーンが開始。クレコレ限定です。

JALマイル還元率最大1.125%で、プレステージのプライオリティ・パスが無料で持てるクレジットカードなので、飛行機によく乗る方にもおすすめ。

目次

年会費

本会員110,000円(税込)、家族会員27,500円(税込)の年会費がかかります。

一般的なハイステータスカードは年会費10万円~13万円ほどなので、その中では平均並みですね。

レストランやホテルの優待特典は豊富ですが、年会費の元を取るのは難易度高め。

ETCカードの年会費

ETCカードの年会費は無料です。

ただし発行費1,100円(税込)はかかります。

法人カードも用意されている

個人カードと法人カードの基本的な特典内容・スペックは同じ。

利用目的がプライベートなのかビジネスなのかの違いだけで、以下の3点だけサービスが異なります。

| 個人カード | 法人カード | |

|---|---|---|

| 年会費 | 110,000円(税込) | 110,000円(税込) |

| 引き落とし口座 | 個人名義のみ | 個人名義 法人口座 |

| カード券面に印字される名前 | 個人名のみ | 会社名の記載が可能 |

| 追加カード | 家族会員 | 追加会員 (従業員の方向け) |

個人用として使うか事業用に使うかで選ぶと良いですよ◎

個人カードと法人カードの2枚持ちで年会費が最大5万円割引

持っている個人用カードのランクに応じてポイントが毎年もらえます。

- ブラックダイヤモンドカード:50,000ポイント

- ゴールドカード:50,000ポイント

- ブラックカード:50,000ポイント

- チタンカード:25,000ポイント

例えば、個人ゴールドカードと法人チタンカードを持っている場合だと50,000円分のポイントがもらえます。

日本初の縦型金属製クレジットカード

表面はステンレス、裏面はカーボン素材で作られたマットブラックのカードです。

ICチップも一般的なものより一回り小さい小型チップを使っており、無駄のない洗練されたデザインになっています。

カード番号番号や名前は裏面印字されている、最近流行りの片面ナンバーレスカードですね。

ポイント還元率

常時1%還元超えの高還元率のクレジットカードです。

しかもau PAYやモバイルSuicaへのチャージ、年金・光熱費の支払いでも還元率が下がりません。

※楽天Edy、nanaco、BANKITはポイントの対象外

税金の支払いでも還元率は下がりませんが条件があります。

簡単に言うと、税金で支払った額の3倍以上ショッピング利用しないと、還元率が下がります。

→税金決済時のポイント進呈方法変更と新サービス追加に関するお知らせ|公式サイト

ポイントの使い道

当サイトでおすすめしているのはJALマイル・ANAマイルへの移行です。

10,000円決済で75マイル貯まる計算ですね。

マイル以外にもギフト券や他社ポイントに交換できるほか、請求額に充当することもできます。

キャッシュバックの場合1ポイント=1円で使えますよ。

最大3.3%還元になる賞品との交換もできる

ワイン専門ECサイト「サムライワイン」で使えるサムライワインポイントに最大3.3%還元で交換できます。

ポイントを使って高級ワインを購入できるのでワイン好きには貯まらないですよね。

会員限定・数量限定の特別なワインと交換できる

LCプライベートリザーブ“樽”という企画で作られたカスタムワインと交換しました!

1本6,000ポイント、2本11,000ポイントと交換できました。

業界最高峰レベルのコンシェルジュサービス

これぞハイステータスカードの特権ですよね。

もちろんラグジュアリーカードにも付帯しています。

まるで私設秘書でも雇っているような便利なサービスで、一言で言うなら「なんでもお問い合わせ窓口」という感じ。

中でもレストランやホテル予約あたりが定番で、概要だけ伝えればいい感じにコンシェルジュの方が手配してくれます。

例えばこんな風に利用できますよ↓

-

「来週友達の誕生日があるから、新宿で10人くらいで貸しきれてパーティプランがあるレストランを探してくれ」

-

「明後日急に出張になったので朝10時に大阪に着く飛行機と駅から近いホテルの予約・さらにお客の接待もするので食事の手配もお願いしたい。」

-

「飲み会のレストランの予約をお願いしたい。1人あたりの予算5,000円で4人予約、新宿で個室がいい。ジャンルは何でも。」

調べ物が苦手・レストランの知識がないという方、とにかく仕事が忙しくて時間が足りない方にとってはうれしいサービスです。

24時間365日対応してくれるのはもちろんメール・LINEチャットにも対応しています!

有名レストランの割引が受けられる

ラグジュアリーダイニングという特典が無料で使えます。

いわゆる招待日和ですね。

ただし1ヵ月に2回までしか利用できない点に注意。

さらに同じレストランは半年間に1回までしか利用できません。

- ※半年間の区切りは、4月1日~9月30日、10月1日~翌3月31日

高級ホテルのバーや会員制のカフェで割引が受けられる

コーヒーが無料になったりランチセットが優待価格で楽しめるラウンジアワーが利用できます。

対象店舗は高級ホテルのバーや会員制のカフェなどおしゃれなお店ばかりなので、友人や知人を連れて行くと喜ばれますよ。

ザ・プリンスギャラリー東京紀尾井町のスカイギャラリーラウンジではドリンク2杯+トリュフポテトを注文しました!

普通に頼むより7,015円も安くなりましたよ~

レストランから自宅に送迎してくれるリムジンサービス

送ってくれる場所は指定できるので自宅やオフィスなど好きな場所でOK。

他社クレジットカードにはないユニークなサービスです。

変わったサービスを受けてみたい方、サプライズで喜ばせたい方はぜひ使ってみてください。

→実際にラグジュアリーリムジンを利用した時のレポートはこちら

旅行傷害保険

海外旅行保険付帯

日本で病院に行くと国民健康保険があるので治療費は3割負担、70%OFFなので激安です。

でも、海外の病院は全額自己負担なので超高額。例えばアメリカの盲腸の治療費はなんと200万円!そんな時に旅行保険つきクレジットカードを持っているとカードの機能で補償してもらえたりするんです!

ラグジュアリーカードブラックには最高1億2千円の海外旅行傷害保険がついています。

| 死亡後遺障害 | 1.2億円(自動付帯:1.2億円) |

| 傷害治療 | 200万円(自動付帯:200万円) |

| 疾病治療 | 200万円(自動付帯:200万円) |

| 携行品損害 | 100万円(自動付帯:100万円) |

| 賠償責任 | 1億円(自動付帯:1億円) |

| 救援者費用 | 500万円(自動付帯:500万円) |

| 航空機遅延保険 |

しかも自動付帯!

ただし海外旅行で重要なのは病気が対象の疾病治療費や物を壊してしまったり紛失してしまった時に補償する携行品損害です。

疾病治療費は200万円と少し弱めです…。

空港ラウンジ

プライオリティ・パス(プレステージ会員)が無料で使える

この黒いカードがプライオリティ・パスです↓

このカードがあれば148以上の国や地域で1,500ヵ所以上の海外の空港ラウンジを無料で利用できます。

通常、プライオリティ・パスへの登録は有料です。

| プラン | スタンダード | スタンダード・プラス | プレステージ |

|---|---|---|---|

| 年会費 | 99米ドル (約14,553円) |

329米ドル (約48,363円) |

469米ドル (約68,943円) |

| ラウンジ1回の利用料金 | 35米ドル (約5,145円) |

35米ドル (約5,145円) |

無料 |

| 備考 | ※本会員は無料/同伴者は35米ドル(利用都度) | ※10回の利用まで無料 ※本会員は無料/同伴者は35米ドル(利用都度) |

※本会員は無料/同伴者は35米ドル(利用都度) |

※1ドル147円で計算

プライオリティ・パス(プレステージ会員)をラグジュアリーカードブラックを持っていれば無料で作ることができます。

以前は同伴者1名も無料でラウンジを利用できましたが、現在は有料(35米ドル」)になっています。

ラウンジによってはこんな風にダイニングテーブルが置かれていたり…

フルーツやサラダなどの軽食が食べられたりもします!

正直この特典だけでカードの年会費以上の価値があるんですよ!

空港内の提携レストランでも割引が受けられる

プライオリティパスと3時間以内に出発するフライトの搭乗券を提示すれば、空港内のレストランで3,400円の割引を受けて飲食できます。

飲食代が3,400円以下の場合は無料ということになります。

利用できるお店はこちら↓

| 空港 | ターミナル | 制限区域 | お店の名前 | 国際線 | 国内線 |

|---|---|---|---|---|---|

| 成田空港 | 1 | 制限区域外 | 肉料理 やきすき やんま | 〇 | 〇 |

| 1 | 制限区域内 | Japanese Grill & Craft Beer TATSU | 〇 | × | |

| 2 | 制限区域内 | 鉄板焼 道頓堀 くり田 | 〇 | × | |

| 3 | 制限区域外 | ぼてぢゅう屋台 | 〇 | 〇 | |

| 羽田空港 | 3直結 | 制限区域外 | All Day Dining Grande Aile | 〇 | 〇 |

| 伊丹空港 | 中央 | 制限区域外 | 大阪エアポートワイナリー | - | 〇 |

| 関西空港 | 1 | 制限区域内 | ぼてぢゅう 1946 | × | 〇 |

| 中部空港 | 1 | 制限区域内 | 海膳空膳 | 〇 | × |

| 1 | 制限区域外 | ぼてぢゅう | 〇 | 〇 | |

| 2隣接 | 制限区域外 | ザ・パイクブリューイング | 〇 | 〇 |

- ※2026年1月13日時点の情報です。

- ※「出発便から3時間以内の搭乗券」の提示が必須

- ※到着便での利用は原則不可

- ※プライオリティ・パスで利用できる時間は店舗によって異なります。

特に制限区域外にあるレストランは、アクセスしやすいのがポイント。

例えば羽田空港の国内線を利用し、ターミナル1から出発する場合、出発の前にターミナル3の「All Day Dining Grande Aile」で食事をしてからターミナル1に向かう、という使い方をしている人も多いですね。

All Day Dining GRAND AILEではランチビュッフェ(本来3,850円/税込)が無料で利用できますよ。

私も使ったことがありますが、かなり豪華です!

ほかにも、関西国際空港のぼてぢゅうでも3,400円割引を受けたことがあります!

たこ焼きやお好み焼きなど大阪発祥のグルメが食べられるお店です。

最近はクレジットカード付帯のプライオリティパスは改悪されるケースが多く、レストランでの割引が使えないものも多いです…。

ラグジュアリーカードのプライオリティパスなら利用できます!

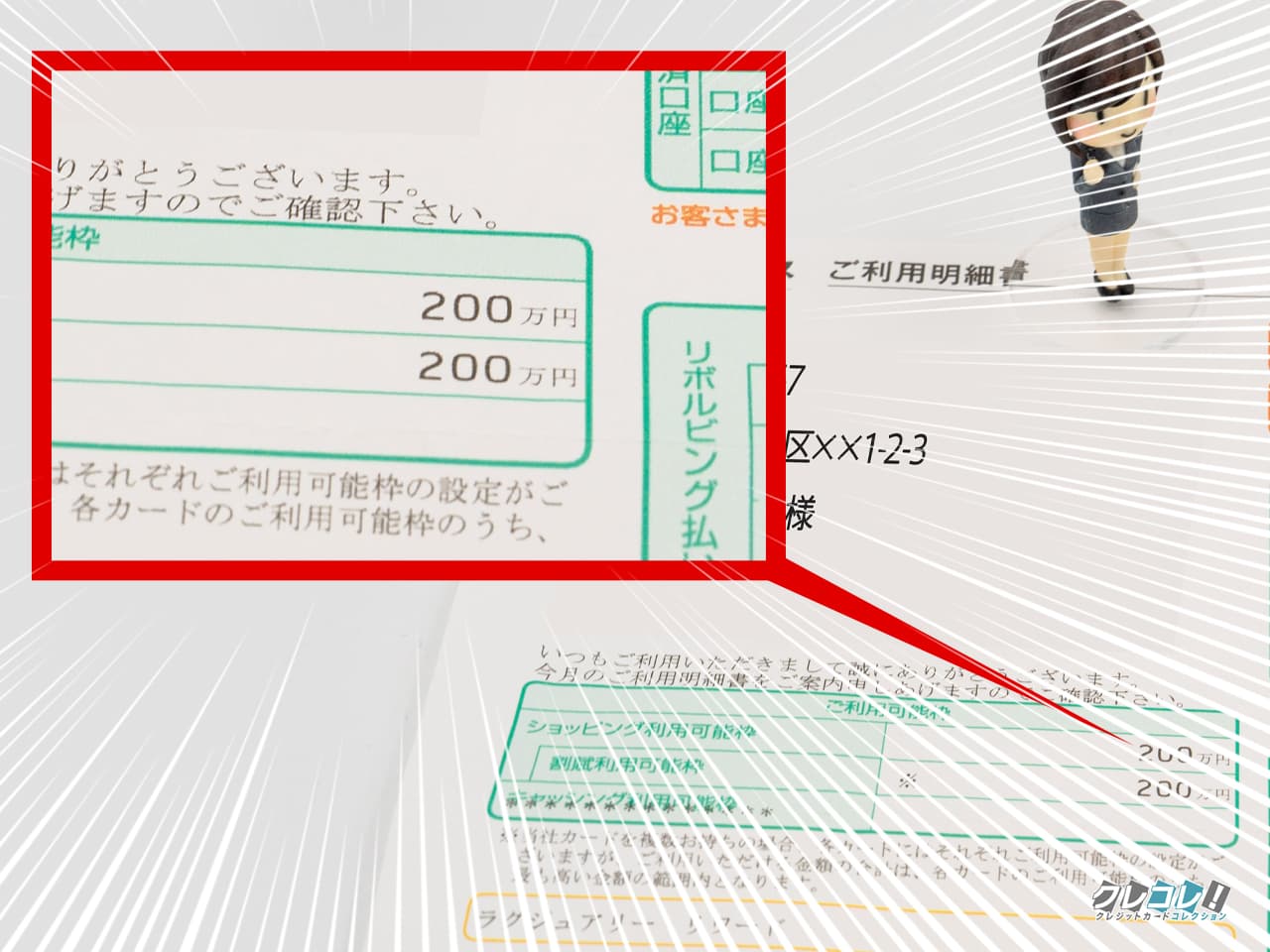

カードの利用限度額

カードの利用限度額はカードの利用実績や年収によって変わります。

私はラグジュアリーカードゴールドを持っていますが、利用限度額は200万円でした。

あれ…けっこう少ない…。

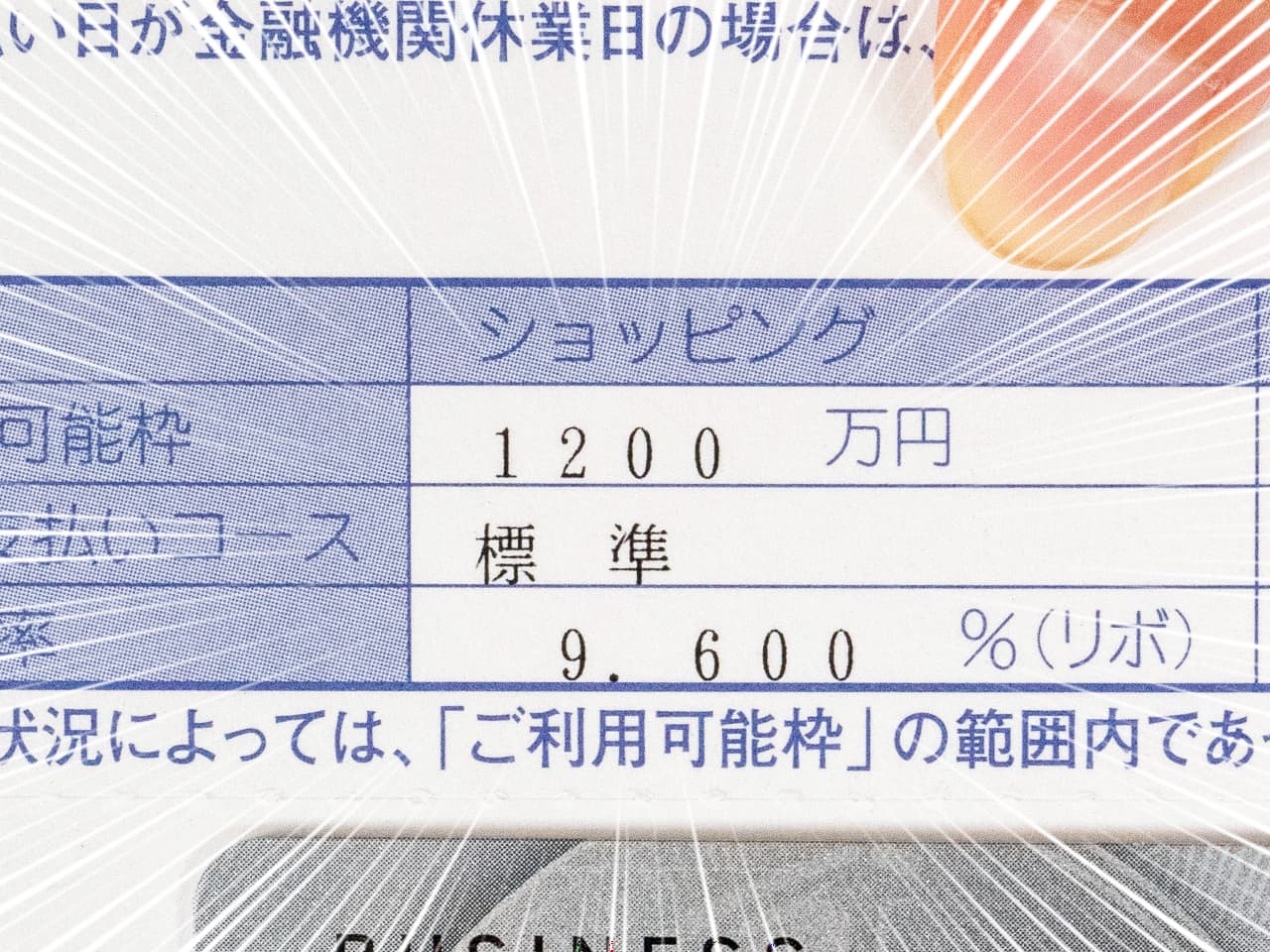

プラチナランクの他のカードでは1200万円の利用限度額がついてたので、これは意外でしたね。

利用限度額が低いと、支払いを1枚のカードにまとめられなくて面倒なんですよね…。

ですがラグジュアリーカードには事前入金サービスがあります。

このサービスを使うことで利用限度額を超えて最大9,990万円までカード決済ができます。

手順は簡単↓

- 決済予定日の約3~7営業日前までにカスタマーサポートに連絡

- 利用目的と利用予定日を伝える

- 利用したい金額を事前に指定の銀行口座に入金

これだけです!ただし振込手数料は自己負担なので注意。

広告費の支払いや各種税金の納付など、1,000万円を高額な出費でも対応できて便利です◎

デメリット

年会費が高い

110,000円(税込)と数あるクレジットカードの中でも最高水準。

家族カードも1枚あたり27,500円(税込)です。

年会費の元を取るのは難しいので、コスパはとにかく悪いです。

金属製カードの使いにくさ

重いのはもちろんですが、硬くて曲がらないので財布から取り出しにくいのが地味に面倒です。

指紋や細かい傷で汚く見えてしまいますしね…。

なにより問題なのは金属製カードが使えないお店もある、ということ。

ネットでもこの通り不便だと話題になっています…。

クレジットカードの金属カードって実際使えないとこけっこう多くて使いづらかった。ラグジュアリーカード3年くらい使ったけど、タッチ決済に対応してなかったから余計にMasterCardの決済力活かしきれない感じやったし。解約しちゃったけどなんかもう一歩って感じで惜しい印象…

— タレ目 (@SAGE383) April 10, 2023

ラグジュアリーカードの新券面は、タッチ決済非対応なのか🤔

— NothingPhoneくん イギリスから来航 開国して下さい (@5gReiwa) November 19, 2021

金属製カード使えない問題は放置するんかな😅?

タッチ決済は2025年夏頃を目安に導入を予定しているようですが…

それまでは少し使いにくいかもしれませんね。

3種類のラグジュアリーカードの違い

自分で申し込めるラグジュアリーカードは3種類あります。

- チタン

- ブラック

- ゴールド

- ※ゴールドの上さらにランクの高いブラックダイヤモンドというカードもありますが完全招待制です

3つのカードの違いを比較するとこんな感じです↓

| 名称 | チタンカード | ブラックカード | ゴールドカード |

|---|---|---|---|

| 券面 |  |

|

|

| 国際ブランド | Mastercard | ||

| 年会費 | 55,000円(税込) | 110,000円(税込) | 220,000円(税込) |

| 家族・追加会員年会費 | 16,500円(税込) | 27,500円(税込) | 55,000円(税込) |

| ポイント還元率 | 1% | 1.25% | 1.5% |

| 商品交換最大還元率 | 2.2% | 2.75% | 3.3% |

| マイル交換時の還元率 | 0.6% | 0.75% | 0.9% |

| 交換可能マイル | JAL、ANA、ハワイアン航空、ユナイテッド航空 | ||

| 交換可能ギフト券 | Amazonギフトカード、ANA SKYコイン、サムライワインポイント | ||

| 交換可能ポイント | dポイント、PeX | ||

| スマホ決済 | Apple Pay、QUICPay、Suica、PASMO、PayPay、d払い、楽天ペイ、au PAY | ||

| LC オーナーズコミュニティ | なし | 会員向けのアプリ、WEBで自社商品の紹介ができる | |

| リムジン送迎 | なし | 行きのみ | 行き・帰り どちらか |

| ダイニング優待 | コース1名分無料 | ||

| ホテル優待 | 世界3,000以上のホテル宿泊施設で55,000円相当の特典 ・会員限定価格や優先予約 ・ルームアップグレード ・朝食無料(毎日・2名様まで) ・アーリーチェックイン、レイトチェックアウト ・ウェルカムギフトや100米ドル相当のホテルクレジット付与 |

||

| ラウンジ | 148ヵ国600都市以上1,300ヵ所以上 | ||

| 国際線手荷物宅配 | 最大3個無料 | ||

| 海外旅行保険 | 最高1億2,000万円 ※自動付帯 |

||

| 国内旅行保険 | 最高1億円 ※利用付帯 |

||

| 映画観賞券プレゼント | 毎月最大1枚 | 毎月最大2枚 | 毎月最大3枚 |

| 美術館無料鑑賞 | あり | ||

| 個人賠償保険 | なし | 最高1億円 | |

| ショッピング保険 | 年間最大300万円 | ||

| 不正使用被害時の補償 | 全額または一部 | ||

| コンデェルジュサービス | 電話・メールに対応 | 電話・メール・チャットに対応 | |

| 対象年齢 | 20歳以上 (学生不可) |

||

コスパよくラグジュアリーカードを使いたいならチタンカードがおすすめ。

年会費55,000円(税込)と一番お安く持てます。

とはいえそれでも年会費設定は高めです。

ポイント還元で年会費の元を取るには?

ポイント還元だけで年会費の元を取りたい方は、年間の利用金額によって決めた方がいいです↓

| 名称 | チタンカード | ブラックカード | ゴールドカード |

|---|---|---|---|

| 券面 |  |

|

|

| 年会費 | 55,000円(税込) | 110,000円(税込) | 220,000円(税込) |

| ポイント還元率 | 1% | 1.25% | 1.5% |

| 年間利用額600万円でもらえるポイント数 | 60,000ポイント | 75,000ポイント | 90,000ポイント |

| 年間利用額1,000万円でもらえるポイント数 | 100,000ポイント | 125,000ポイント | 150,000ポイント |

| 年間利用額1,500万円でもらえるポイント数 | 150,000ポイント | 187,500ポイント | 225,000ポイント |

かなり差があります。

自分の年間利用金額を参考に、年会費の元を取りやすいランクのカードを選ぶのがおすすめです。

高還元率のプラチナカードもおすすめ

年会費の高さで悩んでる方はポイント還元率が最大1.25%のコスパ最強カードのセゾンプラチナ・ビジネス・アメックスの検討もアリです◎

通常年会費は33,000円(税込)なので、ラグジュアリーカードブラックよりもかなり安いです。

年会費とポイント還元率を比べてみるとこんな感じです↓

| ポイント還元率の比較 | ||

|---|---|---|

|

|

|

| ラグジュアリーカードブラック | セゾンプラチナビジネス | |

| 年会費 | 110,000円(税込) | 初年度年会費無料、通常33,000円(税込) |

| ポイント還元率 | 1.25%還元※有効期限なし | 0.5%還元※有効期限なし セゾンマイルクラブ(追加年会費5,500円)加入時最大1.25%還元 |

セゾンマイルクラブに加入しても年会費は27,500円(税込)まで抑えられます。

これを10年続けた場合を考えると、ラグジュアリーカードにこだわりがないならコスパの良いセゾンプラチナ・ビジネス・アメックスがおすすめです。

プライオリティパスもコンシェルジュサービスも無料で使えますしね。

口コミ・評判

ラグジュアリーカードのブラックカードの更新カードが届きました!💳️

— ゴリラっぽい (@gorira2021) February 19, 2025

……!?🤔

①新しいカードは重いぞ

②裏の全部の表記が濃いぞ

新しくなってる!!😆👍🎉🌈 pic.twitter.com/NeHcM9OR0V

ラグジュアリーカードのブラックきちゃ!

— Rainbow🗿⁺ (@stress_83) February 9, 2025

AMEXゴールド、プラチナに次ぐ3枚目のメタルカード🥺 pic.twitter.com/v2IFceyVlL

こんな人におすすめ

とにかく年会費が高いので、頑張っても年会費の元を取るのは難しいです…。

ステータスカードとして割り切った方がいいと思います。

ただクレジットカードのランクなんて気にしてない人も多いので、そこまでドヤれないです笑

支払いの時にラグジュアリーカードを出しても「変わったカードだね?😯」くらいでした。

ブラックやゴールドを持ってみたいけど…実際の使い心地を見たいという方は一度ラグジュアリーカードチタンを持つのもアリ◎

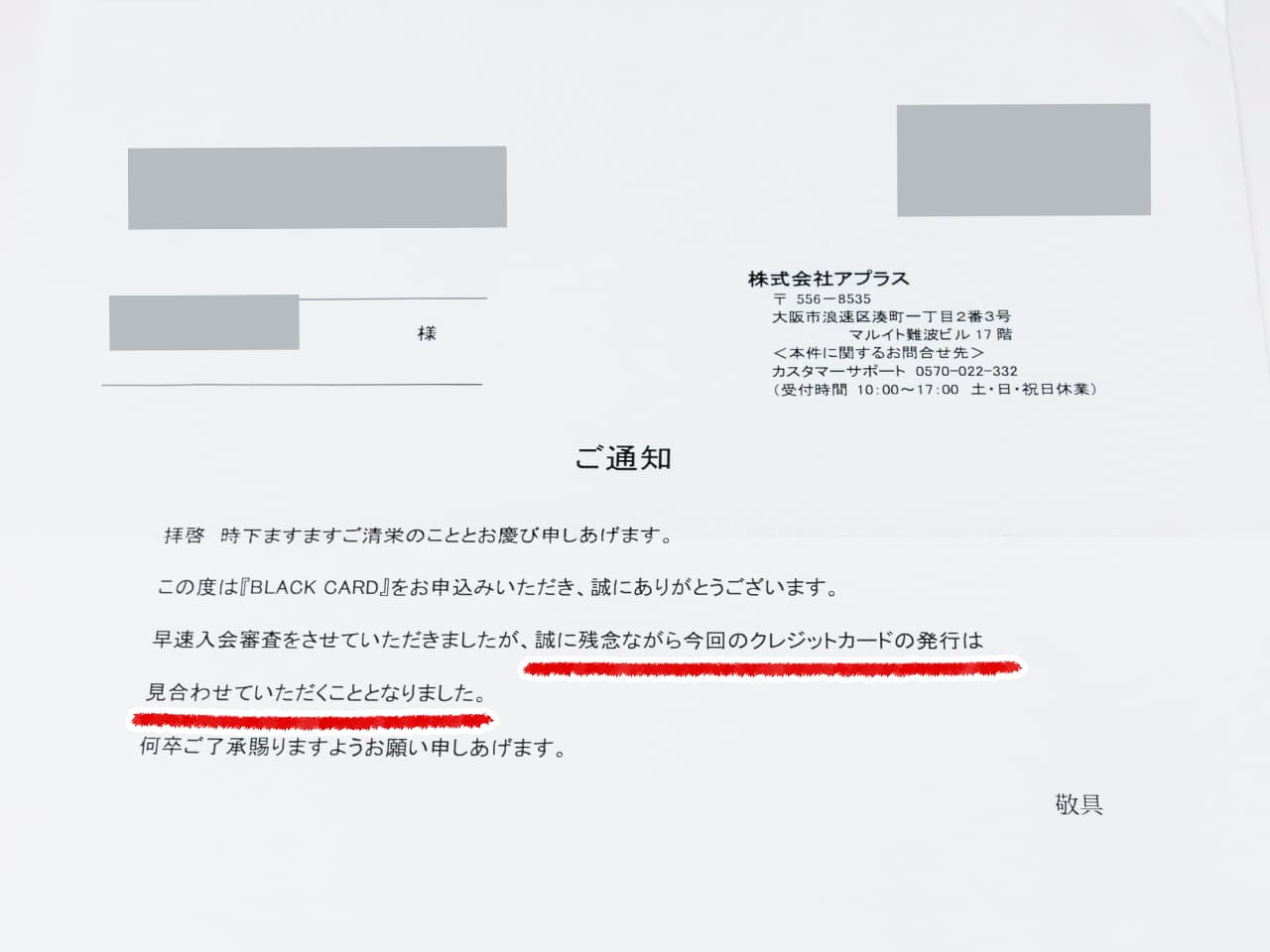

カードの審査は通りやすいの?

満20歳以上であれば申し込み自体はできます(学生不可)。

ただしラグジュアリーカードの審査難易度はかなり高いと考えた方がいいです。

以前、年収1000万円の知り合いが申し込んだ時は落とされてました↓

- ※ラグジュアリーカードブラックに申し込んで審査に落ちた時の書類です

なので年収が高くても全然落とされます…。

私がラグジュアリーカードゴールドに入会した時は新生銀行の入会キャンペーンから入会しました。

万全を期して新生銀行の口座に500万円ほど入金してから申し込みました。

実際どれほど審査に影響があるかは分かりません。

500万円入れたからといって必ず審査に通るわけではないので参考までに。

一度クレジットカードの審査に落ちると、他のカードも落とされる可能性があります。

作りたいカードが複数ある方はラグジュアリーカードは最後に申し込むのがおすすめです。

| 年会費 | ポイント還元率 | ポイント名 | |

|---|---|---|---|

| 初年度 | 2年目~ | ||

| 110,000円(税込) | 110,000円(税込) | 1.25% | ラグジュアリーリワード |

| 発行スピード | 利用限度額 | ポイント有効期限 | ETC年会費 |

| 最短5営業日 | - | 無期限 | 無料 |

| ショッピング保険 | 海外旅行傷害保険 | ||

| 死亡・後遺障害 | 疾病治療 | 家族特約 | |

| 年間限度額300万円 | (自動付帯)最高1.2億円 | (自動付帯)最高200万円 | |

| 2026年1月5日時点 | ||

|---|---|---|

| 公式経由 |

| なし |

| SBI新生銀行経由(28歳以下限定) |

| 550,000円相当 |

| SBI新生銀行経由 |

| 40,000円相当 |

| SBI新生銀行経由(SBIハイパー預金保有の方限定) |

| 45,000円相当 |

| 公式アンバサダー経由 |

| 30,000円相当 |