クレカ研究16年の私が、還元率が低いカードがランキング上位に掲載されている他のサイトを見て不思議に思い、おすすめ順にランキングを作りました。

2025年6月に開催中の入会キャンペーン内容も徹底比較!

実は入会キャンペーンは1つだけではなく複数あるんです。

一番お得な入会キャンペーンを使ってカードを発行するのがおすすめです!

おすすめの法人クレジットカード15枚の比較

1位

コスパ最強、ポイント還元率最強のセゾンプラチナビジネスアメックス

カードをよく利用する方におすすめしたいコスパ抜群のカードです。

超強力な最大1.25%還元力でカード年会費を回収できる

ポイントに期限がない永久不滅ポイントとJALマイルがダブルで貯まる「セゾンマイルクラブ」に加入するとポイント還元率が最大1.25%になります。

例えば年間200万円使うと22,500JALマイル貯まります。

12,000マイルで東京⇔大阪の往復チケットと交換できるので約2回分の往復分が無料ということになりますよ。大幅な出張費の削減が期待できます。

誰でも作れるプラチナカード

プラチナカードは招待制のことが多く、一般の方は申込みさえできません。

しかも、審査が極めて厳しい法人企業の審査基準ではなく、通常のクレジットカードと同じ審査基準なので作りやすいのも特徴です。

保険も充実、海外でも安心

| 海外旅行傷害保険 | |

|---|---|

| 死亡後遺障害 | 1億円 |

| 傷害治療 | 300万円 |

| 疾病治療 | 300万円 |

| 携行品損害 | 50万円 |

| 賠償責任 | 5,000万円 |

| 救援者費用 | 300万円 |

| 航空機遅延保険 | 10万円 |

セゾンAMEXは海外で現地通貨を引き出すことのできる海外キャッシングが可能です。

接待用のお店を代行予約してもらえるサービスも利用できる

2位

特定のビジネスサービスでポイント4倍2%還元のセゾンコバルトビジネスアメックス

[セゾンコバルト限定]特定のビジネスサービスでポイントが4倍貯まる

登記簿謄本・決算書不要で申し込みが可能

[セゾンコバルト限定]追加カードが無料で4枚まで作れる

[セゾンコバルト限定]レンタルサーバー「エックスサーバー」が割引される

エックスサーバーはウェブサイト制作会社がよく利用する有名なレンタルサーバーです!

こんな人におすすめ

| 2025年6月1日時点 | ||

|---|---|---|

| 公式サイトからの申し込み |

| 8,000円相当 |

3位

中小企業向けに特化したセゾンの新しいビジネスカード

支払いを84日間遅らせるサービスが強力

スキップ払いを利用すると、通常のクレジットカードの請求日よりも1ヵ月遅れて請求がきます。

- 電化製品の故障で大きな出費が発生した

- 大量の仕入れをしなければいけない

- 新しい備品を大量に購入したい

といった場合にもすぐに対応できるので、、資金繰りに余裕を持てます。

なので、銀行などから融資を受けて資金調達をするよりも節約ができます。

キャッシュバック還元サービスも選べる

つまり事務所の備品・消耗品はもちろん、業務に関わるさまざまな支払いでこのカードを使うといつでも0.5%OFFで買い物ができる!ということです。

例えば1ヵ月に500万円利用していた場合、年間で30,000円相当のキャッシュバックが受けられます!

自動的に還元されるので、ポイントの有効期限を気にすることや交換する手間は一切ありません。

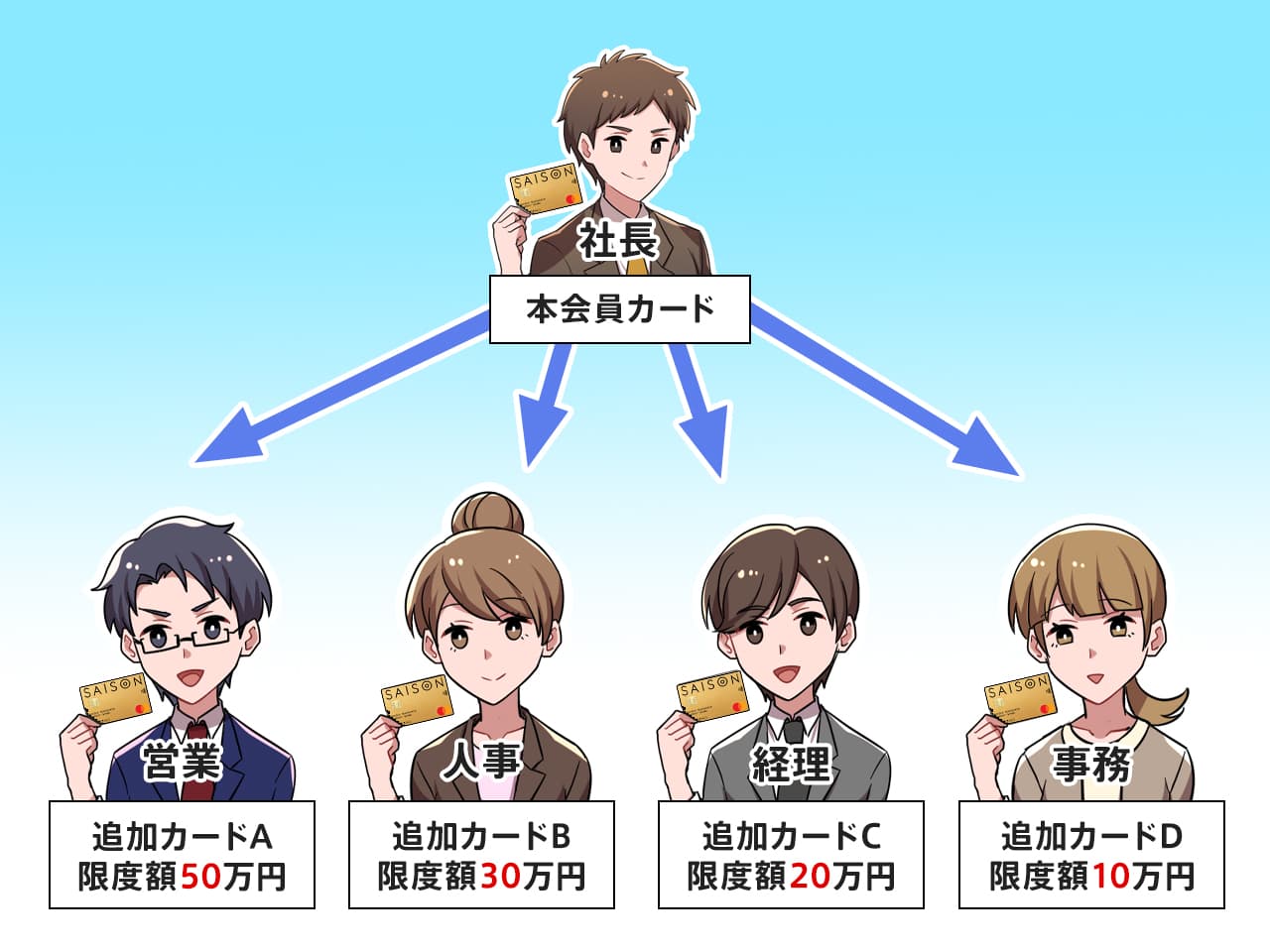

従業員が利用できる追加カードを最大99枚まで作れる

本会員の利用分と合わせて一括支払いとなるため、従業員による立替払いが不要になります!

なので、経理作業や支払業務の大幅な削減が期待できます。

4位

格安年会費のライフカードゴールドビジネスライト

2019年3月に商品性が変更になり、リーズナブルに

初年度無料、翌年以降も年会費2,200円の高コスパの法人向けクレジットカードです。

年会費2,200円のカードで旅行保険と空港ラウンジサービスがついているカードは珍しいです。個人事業主や開業間もない経営者の方におすすめできます。

ポイント有効期限が、毎年更新ボタンを処理をする必要なものの最大60ヵ月まで伸ばせるのもおすすめです。ポイントの有効期限更新ボタンを押し忘れると0%還元です。

広告費、入会キャンペーンのコストを年会費の割引に割り当てた

このカードには広告費がありません。

なので入会キャンペーンも実施できません。それくらい貧乏なクレジットカードなんです。

なので、他の比較サイトはほとんど紹介されていません。

年会費が安い以外に特徴はなし

車移動が多い方にはおすすめできません。

5位

格安年会費が目当てならオリコのex gold

格安年会費、コンパクトな設計

基本的なサービスである海外旅行保険や空港ラウンジサービスを押さえておきながらも年会費が3,300円という激安の法人カードです。コスパ抜群のカードです。

もちろん保険等の補償額は小額ですが、そこまで出張がないフリーランスの方や国内ビジネスをメインでやってる方におすすめできます。空港ラウンジ用としてもおすすめです。

ポイント有効期限に注意

一般的には、カードのポイントが付与されるごとに有効期限が延長されることが多いのですが、このスマイルポイントは有効期限が延長されません。

有効期限は13ヵ月~24ヵ月と複雑でよくわからなくなるため、交換可能最低ポイントに到達できずにいると交換できずに失効しやすく、気づいたら消滅していたという声が多いです。

6位

ポイント還元率は低いが圧倒的知名度!アメックス・ビジネス・ゴールド

誰でも知ってるステータス

アメックスといえばやはり高級なイメージ。他のカードに比べて大きなメリットとして、海外で無言で出してもクレジットカードと認識してもらえますよ!

しかし、海外で現地通貨を引き出すことのできる海外キャッシングができないという致命的な欠点があります。

審査が通りやすい

他の法人カードと異なり審査が通りやすい、という声が多いです。

設立1年目の法人企業の方が通る場合もあります。

一方で、利用限度額が低い傾向にあるのがデメリットでもあります。

その場合はプリペイドのような事前入金(デポジット)により利用枠を増やすことができます。

ポイント還元率が極めて低い、ANAマイルに交換する必要がある

実はポイント還元率が他社比の半分以下、約5分の1に設定されています。

- 100円で1ポイント貯まるのですが、1,000円の商品券と交換するのに3,000ポイント必要になります。(0.33%還元)

- 税金・年金・ガス・水道・電気代の利用ではポイント還元率がさらに半分しか貯まりません。(0.16%還元)

- 小さい説明文で書かれているので知らず知らずのうちに損している方も多そうです。

追加年会費8,800円(税込)を支払うことで年間400万円利用分までは1%還元のANAマイルと交換できます。以降は0.33%還元にもどります。

モバイルSuica&モバイルICOCAでポイントが貯まらないのもデメリットです。

| 2025年6月1日時点 | ||

|---|---|---|

| 公式サイト経由 |

| 170,000円相当 |

| 新設法人限定の特別なキャンペーン |

| 120,000円相当 |

| 紹介プログラム経由 |

| 180,000円相当 |

| モッピー経由 |

| 20,000円相当 |

アメックスと言えば派手なテレビCMですよね。CMはばく大な広告費がかかります…。

広告費をかけないことで、性能は他社と同等のまま年会費を割引したのが1位の1.25%還元セゾンプラチナビジネスです。

7位三井住友のナンバーレス法人カード

| 一般 | ゴールド |

|---|---|

|

|

| 年会費 | 年会費 |

| 無料 | 5,500円(税込) ※条件達成で2年目以降無料にできる |

| 限度額 | 限度額 |

| ~300万円 原則50万円~200万円 |

|

| ETCカード | |

| 500円+消費税(年間1回使えば無料) | |

セキュリティが高いナンバーレスカード

ナンバーレスなので以下のような情報は一切印字されていません。

- カード番号

- 有効期限

- セキュリティーコード

カード番号などは公式アプリである”Vpassアプリ”内で確認できます。

なので、通常のクレジットカードと同じように利用できます。

上記のようなメリットがあるため、非常にセキュリティが高いクレジットカードと言えます!

Amazonや航空券の購入でポイント還元があがる

通常時はカード利用金額200円(税込)につき1Vポイントの還元率なので、Amazonや高速道路料金の支払いでポイント還元がアップするのは嬉しいですね!

ANA、JALの航空券購入も対象なので、出張が多い方や移動が多い方は特に重宝します。

ポイント還元率は0.5%還元、マイル還元率は0.25%還元

貯まったポイントでANAマイルに移行できますが、還元率が低いのでおすすめしません(0.25%還元)。

仮に0.25%還元の三井住友の法人カードで100万円利用すると2,500円相当のポイントが貯まりますが、代わりに最大1.25%還元セゾンプラチナビジネスを使っていたら12,500円相当のポイントが貯まっていたことになります。

年間の想定利用金額が小さい場合は年会費が安いこともあるので選択肢の1つでしょうか。

年金の支払いでポイントが貯まらない

年金の支払いでポイントが貯まるカードが多い中、三井住友カードは年金の支払いでは0%還元です。

年金は年間20万円程度なので、他のカードで支払えば年間2,000円相当の得、特典航空券の交換換算なら4,000円相当の得です。

入会キャンペーンの比較

8位三井住友の安心感、銀行口座とセットで管理できる

| クラシック | ゴールド |

|---|---|

|

|

| 年会費 | 年会費 |

| 1,375円(税込) | 11,000円(税込) |

| 限度額 | 限度額 |

| 10万円~80万円 | 原則50万円~200万円 |

| ETCカード | |

| 500円+消費税(年間1回使えば無料) | |

7位で紹介した三井住友のナンバーレス法人カードの通常版です。カード券面にカード番号や有効期限が印字されています。

入会キャンペーンの比較

8位決済手数料が高めだがメリットも多いJCBの法人向けカード

| JCB一般法人カード | JCBゴールド法人カード | |

|---|---|---|

|

|

|

| 年会費 | 年会費 | |

| 1,275円(税込) | 11,000円(税込) | |

| 限度額 | 限度額 | |

| 10万~100万円 | 50万~250万円 | |

| ETCカード | ||

| 無料 | ||

機能は平均的、目立った特別な機能はなし

JCBの法人カードの特長は

- ポイントが貯まるカード

- キャッシュバック型のカード

の2種があることです。

ガソリンスタンドやゴルフ場、レンタカーなど、ビジネスジャンルで使えるお店に優待店が多いので、ポイントがお得に貯まります。

また、貯まったポイントの交換先が豊富で「ディズニーリゾートチケット」などはJCBならではです。

年間利用額で翌年の還元率が増えるが、通常の還元率が低すぎて増えても1%還元に届かない

JCBギフト券1,000円と交換するには1,050ptも必要なので、このカードは通常0.47%還元です。マイルの交換は0.3%還元です。itunesコード、google playの交換は0.4%還元です。旅行系ギフト券だと0.5%還元なりますが交換しにくいので今回は0.47%で計算します。

| 年間利用額 | 30万円未満 | 30万円 | 50万円 | 100万円 | 300万円 |

|---|---|---|---|---|---|

| クラス | 通常 | スターePLUS | スターβPLUS | スターαPLUS | ロイヤルαPLUS |

| ボーナス還元率 | 0% | +10% | +20% | +50% | +60% |

| 還元率 | 0.47% | 0.51% | 0.56% | 0.70% | 0.75% |

利用金額の関係がない1.125%還元セゾンプラチナビジネスと1%還元にできる本家AMEXビジネスゴールドに全く届きません。

もしも、JCB法人カードを使っていて1万円分のギフト券を手に入れた頃、他の1%還元のカードを使っていたら2万円分のギフト券が手に入っていることになりますからね。

決済店舗に対する負担が大きいのがデメリット

飲食店などでよくある決済サービスの

などを見ると分かりますがJCBは決済手数料が高額なことで有名です。

| VISA MASTER AMEX | JCB |

| 3.25% | 3.75%~ |

JCBの高額な決済手数料を知らないまま決済すると、知らず知らずのうちに決済先の店舗に嫌われる原因にもなりかねないのがデメリットです。

他のサイトだとこのカードが、なぜか2位です

そして、他のサイトの2位の評価が謎です。なにか強大な、なんらかの広告費のような、見えない力が働いているとしか考えられません。

店舗への決済手数料が高く、ユーザーへの還元率は低い、その差の利益はどこに消えてしまったのでしょうか。

入会キャンペーンの比較

9位

珍しい年会費無料、しかしポイント還元率は0%のライフカードビジネスライト

年会費が完全無料

年会費が完全無料という珍しい法人カードです。ライフカードはアイフル傘下ということもあり、審査が簡単かもしれません。他の法人カードに落ちてしまった方におすすめです。

決済機能が使えるだけでいいという方向けです。

年会費が無料以外に特徴はなし

10位交通費の決済が多い方におすすめのJCBビジネスプラス

| JCBビジネスプラスカード≪キャッシュバック型≫ | JCBビジネスプラスゴールド法人カード≪キャッシュバック型≫ | |

|---|---|---|

|

|

|

| 年会費 | 年会費 | |

| 1,375円(税込) | 11,000円(税込) | |

| 限度額 | 限度額 | |

| 10万~100万円 | 50万~250万円 | |

| ETCカード | ||

| 無料 | ||

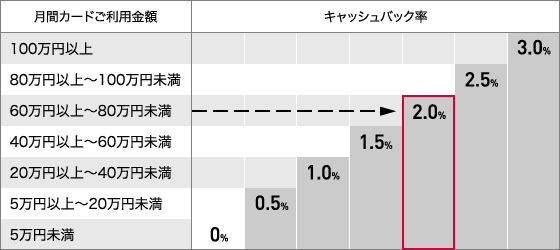

その名の通り、貯まったポイントを勝手に還元してくれるタイプのカード。

いちいちポイントを交換しなくていいのがメリットです。

ただし、毎月必ず5万円以上使う必要があります。

それ以下だとキャッシュバックされないので注意が必要です。

キャッシュバックの金額は利用料金によって変わります

月60万以上の利用なら2%キャッシュバックでかなりお得なように見えますが、それ以下の方は微妙です。

キャッシュバックは旅費交通費だけに適用されます。旅費交通費以外の通常のショッピング利用、税金の支払いはすべて0%還元になります。また、ポイントは貯まりません。

旅費交通費が少ない方は利用するメリットが全くありません。

このカードのベストな利用方法

キャッシュバック対象の旅費交通費をできるだけこのカードで決済するという使い方です。旅費交通費以外ではキャッシュバックされないので可能な限り、通常の決済はしないようにする必要があります。

よほどのことがない限りはポイント型がおすすめですが、複雑すぎるポイントシステムになっているので計算が面倒な人は別のカードをおすすめです。

入会キャンペーンの比較

JCBビジネスプラスカード≪キャッシュバック型≫

| 2025年6月2日時点 | ||

|---|---|---|

| 公式サイト |

| 31,375円相当 |

JCBビジネスプラスゴールド法人カード≪キャッシュバック型≫

| 2025年6月2日時点 | ||

|---|---|---|

| 公式サイト |

| 41,000円相当 |

他の法人カードの比較特集をみてみる

法人カードの審査基準を知ろう

実は、カードの審査には2種類のタイプがあります。

ちなみに法人審査のカードはすさまじく通りにくいです。なぜなら、このビジネス向けカードという世界ができたのが実は最近なので、どのカード会社も、きちんとお金が回収できるのかというデータが少なくビビって発行できずにいるんです…

カード会社目線で見ると、起業して1年目の会社なんて本当に大丈夫なのかあやしすぎるので、さらに審査に通りません。

ランキングの評価基準について

法人カードを使う意味はポイント還元一択。1年間の経費はすごい金額になりますよね。これをカード払いすると大量のポイントが貯まります。

法人カードは年会費が高いほど高還元率になっているのも特徴。年会費は仕訳項目名「支払い手数料」で経費処理できるので大したことありません。

なので、できる限り高還元の法人クレジットカードを持った方が得ということになります。

総合ランクとは

このページの★ランクづけは、法人クレジットカードとしての活躍順になっています!

|

最高クラスの活躍を見せる法人カード。現状で最大の還元率とコスパを誇る。初心者・上級者問わず使うことが多い。 |

|

| 優秀な法人カード。ややデメリットもあるがそれを上回る機能が備わっている。中級者・上級者が使うことが多い。 | |

| 全体的に性能が高い。あまりカードを利用しないユーザーにとってメリットがある。初心者が使うことが多い。 | |

| 法人カードとしてシンプルな機能を備えている。一般カードの方がおすすめかもしれません。 | |

| 用途が限定されているので人を選ぶカードです。他の法人カードの利用を検討すべきです。 |